后疫情时期商业地产表现与租金贷产品市场机会分析

来源: 发表日期:2023-09-26

一、研究背景

2023年上半年,疫情形势明显好转,叠加中央及各地政府积极稳就业、扩内需、促消费,我国消费市场稳步恢复,尤其是堂食餐饮、观影等接触型、聚集型消费以及假日消费加速复苏。消费市场的恢复提升了商业地产市场活力,也提振了品牌商家对市场的信心。总体来看,2023年上半年,我国重点城市商铺租赁市场需求恢复释放,商业街租金企稳,购物中心租金恢复上涨。

下半年,随着消费市场的进一步恢复,商铺租赁需求有望继续释放。但同时也要注意,疫情“疤痕效应”仍在,当前我国经济恢复的基础尚不稳固,居民对收入增长预期的不确定性导致消费意愿尚未完全恢复,部分实体商业存在客流量大幅增长但营业额恢复不及预期的情况,甚至仍存在商户大面积退租的现象。同时,居民对消费载体、消费内容的要求提高也导致商业项目间竞争加剧,如何通过优化业态配比、品牌调改、空间改造等方式增强项目核心竞争力成为商业地产运营商在当下需要思考的问题。

在此背景下,这里通过总结历年研究经验结合商业地产行业发展现状,对中国房地产指数系统商业地产指数进行分析,主要涵盖商铺租金指数和写字楼租金指数,以此反映重点城市商业地产价格水平及其变化趋势,以此为我司未来租金贷产品研发提供数据支持、需求导向及可行性论据。

二、商铺租金指数运行分析

(一)国内商铺租金指数运行分析

根据中国房地产指数系统商铺租金指数对全国重点城市主要商业街和典型购物中心商铺租赁样本的调查数据,2023年上半年,我国主要商业街商铺租金企稳,重点商圈(购物中心)商铺租金水平环比止跌转涨。其中,由全国重点城市100条商业街商铺为样本标的构成的百大商业街(百街)商铺平均租金为24.33元/平方米/天,环比由2022年下半年的下跌0.71%转为微幅上涨0.02%;由100个典型购物中心商铺为样本标的构成的百大购物中心(百MALL)商铺平均租金为27.02元/平方米/天,在去年下半年小幅下跌后恢复上涨,环比涨幅为0.29%。

从行业宏观环境来看,2023年上半年,疫情形势明显好转,消费市场稳步复苏,堂食餐饮、观影等接触型、聚集型消费加速恢复,2023年1-5月全国社会消费品零售总额同比增长9.3%,其中商品零售同比增长7.9%,餐饮收入同比增长22.6%。下半年,在“三稳”目标下,我国就业形势有望改善,叠加促消费政策持续发力,或带动居民消费意愿提升、消费能力增强,消费市场有望继续稳健恢复,进而促进商铺租赁需求释放。

1.百街商铺租金指数

(1)租金变动:百街商铺平均租金结束连续三年下跌态势,环比微幅上涨0.02%

2023年上半年,疫情形势明显好转,叠加中央及各地政府积极稳就业、扩内需、促消费,我国消费市场稳步恢复,尤其是堂食餐饮、观影等接触型、聚集型消费以及假日消费加速复苏。消费市场的恢复提升了商业地产市场活力,也提振了品牌商家对市场的信心。总体来看,2023年上半年,我国重点城市商铺租赁市场需求恢复释放,商业街租金企稳,购物中心租金恢复上涨。

下半年,随着消费市场的进一步恢复,商铺租赁需求有望继续释放。但同时也要注意,疫情“疤痕效应”仍在,当前我国经济恢复的基础尚不稳固,居民对收入增长预期的不确定性导致消费意愿尚未完全恢复,部分实体商业存在客流量大幅增长但营业额恢复不及预期的情况,甚至仍存在商户大面积退租的现象。同时,居民对消费载体、消费内容的要求提高也导致商业项目间竞争加剧,如何通过优化业态配比、品牌调改、空间改造等方式增强项目核心竞争力成为商业地产运营商在当下需要思考的问题。

在此背景下,这里通过总结历年研究经验结合商业地产行业发展现状,对中国房地产指数系统商业地产指数进行分析,主要涵盖商铺租金指数和写字楼租金指数,以此反映重点城市商业地产价格水平及其变化趋势,以此为我司未来租金贷产品研发提供数据支持、需求导向及可行性论据。

二、商铺租金指数运行分析

(一)国内商铺租金指数运行分析

根据中国房地产指数系统商铺租金指数对全国重点城市主要商业街和典型购物中心商铺租赁样本的调查数据,2023年上半年,我国主要商业街商铺租金企稳,重点商圈(购物中心)商铺租金水平环比止跌转涨。其中,由全国重点城市100条商业街商铺为样本标的构成的百大商业街(百街)商铺平均租金为24.33元/平方米/天,环比由2022年下半年的下跌0.71%转为微幅上涨0.02%;由100个典型购物中心商铺为样本标的构成的百大购物中心(百MALL)商铺平均租金为27.02元/平方米/天,在去年下半年小幅下跌后恢复上涨,环比涨幅为0.29%。

从行业宏观环境来看,2023年上半年,疫情形势明显好转,消费市场稳步复苏,堂食餐饮、观影等接触型、聚集型消费加速恢复,2023年1-5月全国社会消费品零售总额同比增长9.3%,其中商品零售同比增长7.9%,餐饮收入同比增长22.6%。下半年,在“三稳”目标下,我国就业形势有望改善,叠加促消费政策持续发力,或带动居民消费意愿提升、消费能力增强,消费市场有望继续稳健恢复,进而促进商铺租赁需求释放。

1.百街商铺租金指数

(1)租金变动:百街商铺平均租金结束连续三年下跌态势,环比微幅上涨0.02%

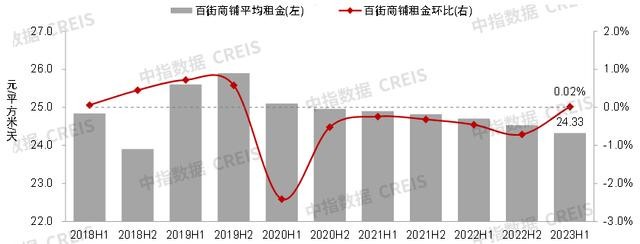

图:2018年上半年-2023年上半年全国重点城市主要商业街平均租金及环比变化

数据来源:中国房地产指数系统

根据全国15个重点城市主要商业街商铺样本的调查数据,由重点城市100条商业街商铺为样本标的,构成百大商业街(百街)商铺租金指数。2023年上半年,百街商铺平均租金为24.33元/平方米/天,环比止跌转涨,涨幅为0.02%。

2023年上半年,疫情影响消退,居民外出就餐、休闲、旅游活动增多,受疫情冲击较大的商业街客流加速恢复,带动商铺租赁需求增长,部分具备文旅属性的商业街和网红街区商铺空置率有所下降,业主对租金回升的心理预期增强,重点城市主要商业街租金整体企稳。

(2)商业街表现:63.6%的样本商业街租金环比上涨,广州北京路步行街涨幅最大

2023年上半年,一线城市样本商业街中租金环比上涨的商业街占76.9%,租金环比下跌的商业街占19.2%,3.8%的商业街租金与上期持平;二线城市样本商业街中租金环比上涨的商业街占55.0%,租金环比下跌的商业街占42.5%,2.5%的商业街租金与上期持平。

2023年上半年,疫情影响消退,居民外出就餐、休闲、旅游活动增多,受疫情冲击较大的商业街客流加速恢复,带动商铺租赁需求增长,部分具备文旅属性的商业街和网红街区商铺空置率有所下降,业主对租金回升的心理预期增强,重点城市主要商业街租金整体企稳。

(2)商业街表现:63.6%的样本商业街租金环比上涨,广州北京路步行街涨幅最大

2023年上半年,一线城市样本商业街中租金环比上涨的商业街占76.9%,租金环比下跌的商业街占19.2%,3.8%的商业街租金与上期持平;二线城市样本商业街中租金环比上涨的商业街占55.0%,租金环比下跌的商业街占42.5%,2.5%的商业街租金与上期持平。

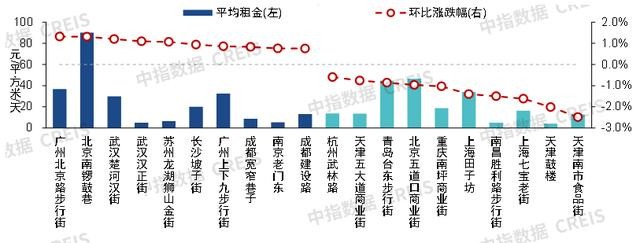

图:2023年上半年租金环比涨跌幅较大的商业街

数据来源:中国房地产指数系统

2023年上半年,63.6%的样本商业街租金环比上涨,具体来看,广州北京路步行街、北京南锣鼓巷、武汉楚河汉街、武汉汉正街、苏州龙湖狮山金街商铺租金环比涨幅相对较大,在1.0%以上,其中广州北京路步行街租金环比涨幅最大,为1.32%;长沙坡子街、广州上下九步行街、成都宽窄巷子、南京老门东等11条商业街租金环比涨幅在0.5%-1.0%之间;重庆三峡广场商业街、海口骑楼老街、杭州河坊街、上海天钥桥路休闲餐饮街等20条商业街环比涨幅在0.1%-0.5%之间;青岛李村商业街、天津古文化街等6条商业街商铺租金环比涨幅在0.1%以内。

与此同时,33.3%的样本商业街租金环比下跌,具体来看,天津南市食品街、天津鼓楼商业街商铺租金环比跌幅相对较大,均在2.0%以上;上海七宝老街、南昌胜利路步行街、上海田子坊、重庆南坪商业街租金环比跌幅在1.0%-2.0%之间;北京五道口商业街、青岛台东步行街等5条商业街租金环比跌幅在0.5%-1.0%之间;苏州石路步行街、重庆解放碑商业街等8条商业街租金环比跌幅在0.1%(含)-0.4%之间;北京苏州街餐饮一条街、苏州观前街、海口解放西路商业街商铺租金相对稳定,环比跌幅在0.1%以内。上海南京西路商业街、天津南京路商铺租金环比持平。

2.百MALL商铺租金指数

(1)租金变动:百MALL商铺平均租金由2022下半年的微跌转为环比上涨0.29%

与此同时,33.3%的样本商业街租金环比下跌,具体来看,天津南市食品街、天津鼓楼商业街商铺租金环比跌幅相对较大,均在2.0%以上;上海七宝老街、南昌胜利路步行街、上海田子坊、重庆南坪商业街租金环比跌幅在1.0%-2.0%之间;北京五道口商业街、青岛台东步行街等5条商业街租金环比跌幅在0.5%-1.0%之间;苏州石路步行街、重庆解放碑商业街等8条商业街租金环比跌幅在0.1%(含)-0.4%之间;北京苏州街餐饮一条街、苏州观前街、海口解放西路商业街商铺租金相对稳定,环比跌幅在0.1%以内。上海南京西路商业街、天津南京路商铺租金环比持平。

2.百MALL商铺租金指数

(1)租金变动:百MALL商铺平均租金由2022下半年的微跌转为环比上涨0.29%

图:2018上半年-2023年上半年全国重点城市主要商圈(购物中心)平均租金及环比变化

数据来源:中国房地产指数系统

根据全国15个重点城市典型购物中心商铺样本调查数据,由重点城市100个典型购物中心商铺为样本标的,构成百大购物中心(百MALL)商铺租金指数。2023年上半年,百MALL商铺平均租金为27.02元/平方米/天,环比止跌转涨,涨幅为0.29%。

2023年上半年,部分区域新建或存量改造购物中心陆续开业,在营购物中心亦加大品牌调改力度,为居民带来更多优质消费供给的同时,项目租金水平亦有所提升;此外,疫情消退后购物中心客流恢复,开发运营商心理预期增强,部分空置商铺租金报价较2022年下半年有所上涨,整体来看,重点城市典型购物中心租金水平止跌转涨。

(2)商圈表现:66.3%的样本商圈租金环比上涨,深圳东门商圈涨幅最大

2023年上半年,一线城市中68.2%的商圈(购物中心)租金环比上涨,18.2%的商圈(购物中心)租金环比下跌,13.6%的商圈(购物中心)租金环比持平;二线城市中64.7%的商圈(购物中心)租金环比上涨,25.5%的商圈(购物中心)租金环比下跌,9.8%的商圈(购物中心)租金环比持平。

2023年上半年,部分区域新建或存量改造购物中心陆续开业,在营购物中心亦加大品牌调改力度,为居民带来更多优质消费供给的同时,项目租金水平亦有所提升;此外,疫情消退后购物中心客流恢复,开发运营商心理预期增强,部分空置商铺租金报价较2022年下半年有所上涨,整体来看,重点城市典型购物中心租金水平止跌转涨。

(2)商圈表现:66.3%的样本商圈租金环比上涨,深圳东门商圈涨幅最大

2023年上半年,一线城市中68.2%的商圈(购物中心)租金环比上涨,18.2%的商圈(购物中心)租金环比下跌,13.6%的商圈(购物中心)租金环比持平;二线城市中64.7%的商圈(购物中心)租金环比上涨,25.5%的商圈(购物中心)租金环比下跌,9.8%的商圈(购物中心)租金环比持平。

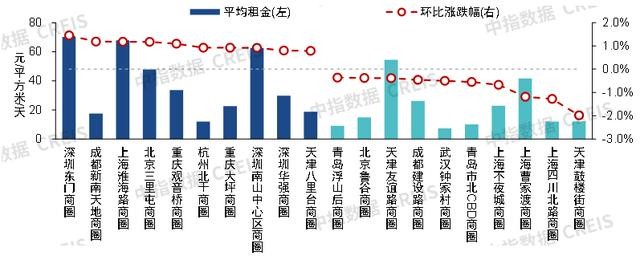

图:2023年上半年租金环比涨跌幅较大的商圈

数据来源:中国房地产指数系统

2023年上半年,66.3%的样本商圈购物中心租金环比上涨,具体来看,深圳东门商圈租金环比涨幅最大,为1.45%,成都新南天地、上海淮海路、北京三里屯、重庆观音桥4个商圈租金环比涨幅亦在1.0%以上;杭州北干、重庆大坪、深圳南山中心区、深圳华强等23个商圈租金环比涨幅在0.5%(含)-0.1%之间;海口万达广场、深圳福田中心区、天津劝业场、南京新街口等28个商圈租金环比涨幅在0.1%(含)-0.5%之间;成都春熙路、海口滨海国贸等7个商圈租金环比涨幅在0.1%以内。

与此同时,22.1%的样本商圈购物中心租金环比下跌,具体来看,天津鼓楼街、上海四川北路、上海曹家渡3个商圈租金环比跌幅相对较大,均在1.0%以上;上海不夜城、青岛市北CBD、武汉钟家村3个商圈租金环比跌幅在0.5%(含)-0.7%之间;成都建设路、天津友谊路等10个商圈租金环比跌幅在0.1%-0.5%之间;上海虹桥、天津南市等5个商圈租金相对稳定,环比跌幅在0.1%以内。北京公主坟、杭州武林等11个商圈租金环比持平。

3.租金趋势:下半年消费市场有望继续恢复,重点城市商铺租赁市场有望企稳回升

整体来看,2023年上半年,消费市场平稳恢复,居民外出购物、聚餐、休闲活动增多,实体商业客流恢复,经营情况好转。从商铺租赁市场表现看,2023年上半年,商业街商铺租金企稳,购物中心商铺租金环比出现上涨。

另外从政策方面来看,2023年下半年地方政府或将围绕“消费提振年”出台更多促消费政策,重点城市亦将有更多优质商业项目开业,为居民带来优质消费内容,激发消费潜力,促进消费需求释放。同时,部分城市出台培育建设国际消费中心城市、优化营商环境、鼓励首店经济、支持商业外摆等方面政策,提升租户市场信心,促进商铺租赁需求释放,重点城市商铺租赁市场有望继续恢复。

(二)西安商铺租金指数运行分析

2023年上半年,在西安市商务局“乐享生活 嗨购西安”“踏春消费季暨邻里生活节”、第五届双品网购节等系列消费促进活动的拉动下,“五一”期间,重点监测的48家商贸流通企业共实现销售额12.6亿元,同比增长17.4%,较2019年同期日均增速19.58%。其中商品零售额12.08亿元,同比增长16.4%,较2019年同期日均增速20%。政企联动激发消费潜力,零售市场加速回暖。上半年西安零售物业市场重回活跃,共迎来4个新项目的入市,均来自新兴片区,进一步满足区域及周边消费人群需求的同时促进新兴片区商业配套进一步成熟,激发片区消费活力。新入市零售项目为西安零售市场带来近33.6万平方米的新增供应,推动市场总体量升至673.7万平方米。同时,在新开项目均以接近满租的强劲吸纳带动下,上半年西安零售市场净吸纳量录得28.5万平方米,较去年下半年增加近27倍。整体市场空置率维持在11.0%。租金方面,虽市场吸纳强劲,在核心商圈部分项目及社区零售项目租户持续流失的影响下,整体市场租金仍处下行通道,较去年下半年下降1.5%,至每月每平方米255.5元。

细分业态更迭焕新,激发消费新活力。需求方面,上半年餐饮业态回暖显著,新增需求占比36.7%,较去年同期增加13.7个百分点,再次超过时尚类品牌成为主要需求来源。外来餐饮持续布局,菜系愈发多样。主要新增需求来自地方菜系的连锁品牌的扩张,如江西菜灶砙,云南菜西南夷、淮扬菜淮阳韵等品牌均在不同片区的购物中心内开出多家门店。同时,咖啡茶饮及烘焙甜品等年轻化、高频率、低价位的网红大众品牌持续布局加码西安市场,如霸王茶姬、茉酸奶、挪娃咖啡等品牌持续下沉至各子市场的核心项目。时尚类品牌的新租需求占比35.0%,美妆品牌及运动品牌强势扩张。资本助力下美妆类品牌再次活跃,国产美妆品牌橘朵、内资美妆集合店调色师、AEBE、SE7EN SHOW均在本季度开出多家门店。细分专业运动品类拓店积极,如ASICS、特步、李宁等运动品牌的童装品类持续发力社区商业,同时跑鞋品牌On昂跑、英式自行车品牌BROMPTON开始积极进入西安市场,在中大国际、赛格国际购物中心、西安万象天地等优质零售项目中开出首店。体验类新增需求仍保持相对稳定,占比18.8%。随着室内体验式娱乐成为年轻一代消费客群所热捧的娱乐方式,零售项目中射击、舞蹈、健身、台球、电玩城、KTV及脱口秀剧场等具有社交、运动属性的新兴消费场景频现。主力店层面,新能源汽车持续布局优质零售物业,上半年共录得19宗的新入驻,包括理想、比亚迪、一汽大众、零跑汽车及昊铂电动车等品牌的首进及拓店。

此外,相较于通过进入国美苏宁等专业卖场运营商进入购物中心,更多高端电器、智能家居品牌开始在购物中心开设独立门店。智能家居的科技属性让其自带“体验”属性,作为体验类业态的补充得到购物中心的青睐。

绿色实践带来消费场景变革。疫情暴发和启动“3060”双碳目标令消费者对环境和社会问题的关注度显著提升,尽管环保和社会责任等方面的诉求尚未成为绝大部分消费者的决定性购买因素,但ESG意识的不断提升已为市场带来新的消费场景变革。上半年入市的南飞鸿乐荟中心及大茂城着重引入以绿色生态为主的场景打造,形成交互体验场景的同时释放更多公共空间,将购物中心作为城市景观和公共空间组成部分,与之串联形成生活枢纽。加之西安大悦城在二季度获得LEED铂金认证,越来越多的零售项目开始通过绿色实践打造标杆项目,吸引更多优质品牌,扩大项目影响力,提升资产价值。

2023年下半年,预计西安零售市场仍将迎来近30万平方米的新增供应。其中不乏如主打体育运动等业态的体育之窗,坐落在大唐不夜城景区内的正堂广场等独特形态的优质项目。目前新开项目的优质表现将进一步提升市场情绪,吸引更多国际品牌关注,激发市场新需求,加速消费复苏。

三、写字楼租金指数运行分析

(一)国内写字楼租金指数运行分析

2023年二季度以来,中国宏观经济仍呈现修复态势,但在国际环境复杂严峻,国内结构调整压力较大的情况下,经济修复动能仍显不足,5月主要经济指标增速回落。从三大需求来看,消费平稳恢复,出口、投资增速放缓。从服务业运行情况来看,2023年二季度以来,服务业经济仍处恢复态势,但景气水平回落,2023年4-6月,服务业商务活动指数仍处扩张区间,但连续3个月下降。

在宏观经济恢复基础尚不稳固的情况下,企业对扩大经营的决策趋于谨慎,区域间写字楼市场亦呈现分化态势,部分区域写字楼市场活跃度较一季度有所下滑。价格方面,部分城市新增供应陆续入市,楼宇间竞争加剧,写字楼租金依旧承压,2023年二季度写字楼租金指数监测的全国15个重点城市主要商圈写字楼平均租金环比继续下跌。

1.租金变动:2023年二季度重点城市主要商圈写字楼租金环比下跌0.11%

与此同时,22.1%的样本商圈购物中心租金环比下跌,具体来看,天津鼓楼街、上海四川北路、上海曹家渡3个商圈租金环比跌幅相对较大,均在1.0%以上;上海不夜城、青岛市北CBD、武汉钟家村3个商圈租金环比跌幅在0.5%(含)-0.7%之间;成都建设路、天津友谊路等10个商圈租金环比跌幅在0.1%-0.5%之间;上海虹桥、天津南市等5个商圈租金相对稳定,环比跌幅在0.1%以内。北京公主坟、杭州武林等11个商圈租金环比持平。

3.租金趋势:下半年消费市场有望继续恢复,重点城市商铺租赁市场有望企稳回升

整体来看,2023年上半年,消费市场平稳恢复,居民外出购物、聚餐、休闲活动增多,实体商业客流恢复,经营情况好转。从商铺租赁市场表现看,2023年上半年,商业街商铺租金企稳,购物中心商铺租金环比出现上涨。

另外从政策方面来看,2023年下半年地方政府或将围绕“消费提振年”出台更多促消费政策,重点城市亦将有更多优质商业项目开业,为居民带来优质消费内容,激发消费潜力,促进消费需求释放。同时,部分城市出台培育建设国际消费中心城市、优化营商环境、鼓励首店经济、支持商业外摆等方面政策,提升租户市场信心,促进商铺租赁需求释放,重点城市商铺租赁市场有望继续恢复。

(二)西安商铺租金指数运行分析

2023年上半年,在西安市商务局“乐享生活 嗨购西安”“踏春消费季暨邻里生活节”、第五届双品网购节等系列消费促进活动的拉动下,“五一”期间,重点监测的48家商贸流通企业共实现销售额12.6亿元,同比增长17.4%,较2019年同期日均增速19.58%。其中商品零售额12.08亿元,同比增长16.4%,较2019年同期日均增速20%。政企联动激发消费潜力,零售市场加速回暖。上半年西安零售物业市场重回活跃,共迎来4个新项目的入市,均来自新兴片区,进一步满足区域及周边消费人群需求的同时促进新兴片区商业配套进一步成熟,激发片区消费活力。新入市零售项目为西安零售市场带来近33.6万平方米的新增供应,推动市场总体量升至673.7万平方米。同时,在新开项目均以接近满租的强劲吸纳带动下,上半年西安零售市场净吸纳量录得28.5万平方米,较去年下半年增加近27倍。整体市场空置率维持在11.0%。租金方面,虽市场吸纳强劲,在核心商圈部分项目及社区零售项目租户持续流失的影响下,整体市场租金仍处下行通道,较去年下半年下降1.5%,至每月每平方米255.5元。

细分业态更迭焕新,激发消费新活力。需求方面,上半年餐饮业态回暖显著,新增需求占比36.7%,较去年同期增加13.7个百分点,再次超过时尚类品牌成为主要需求来源。外来餐饮持续布局,菜系愈发多样。主要新增需求来自地方菜系的连锁品牌的扩张,如江西菜灶砙,云南菜西南夷、淮扬菜淮阳韵等品牌均在不同片区的购物中心内开出多家门店。同时,咖啡茶饮及烘焙甜品等年轻化、高频率、低价位的网红大众品牌持续布局加码西安市场,如霸王茶姬、茉酸奶、挪娃咖啡等品牌持续下沉至各子市场的核心项目。时尚类品牌的新租需求占比35.0%,美妆品牌及运动品牌强势扩张。资本助力下美妆类品牌再次活跃,国产美妆品牌橘朵、内资美妆集合店调色师、AEBE、SE7EN SHOW均在本季度开出多家门店。细分专业运动品类拓店积极,如ASICS、特步、李宁等运动品牌的童装品类持续发力社区商业,同时跑鞋品牌On昂跑、英式自行车品牌BROMPTON开始积极进入西安市场,在中大国际、赛格国际购物中心、西安万象天地等优质零售项目中开出首店。体验类新增需求仍保持相对稳定,占比18.8%。随着室内体验式娱乐成为年轻一代消费客群所热捧的娱乐方式,零售项目中射击、舞蹈、健身、台球、电玩城、KTV及脱口秀剧场等具有社交、运动属性的新兴消费场景频现。主力店层面,新能源汽车持续布局优质零售物业,上半年共录得19宗的新入驻,包括理想、比亚迪、一汽大众、零跑汽车及昊铂电动车等品牌的首进及拓店。

此外,相较于通过进入国美苏宁等专业卖场运营商进入购物中心,更多高端电器、智能家居品牌开始在购物中心开设独立门店。智能家居的科技属性让其自带“体验”属性,作为体验类业态的补充得到购物中心的青睐。

绿色实践带来消费场景变革。疫情暴发和启动“3060”双碳目标令消费者对环境和社会问题的关注度显著提升,尽管环保和社会责任等方面的诉求尚未成为绝大部分消费者的决定性购买因素,但ESG意识的不断提升已为市场带来新的消费场景变革。上半年入市的南飞鸿乐荟中心及大茂城着重引入以绿色生态为主的场景打造,形成交互体验场景的同时释放更多公共空间,将购物中心作为城市景观和公共空间组成部分,与之串联形成生活枢纽。加之西安大悦城在二季度获得LEED铂金认证,越来越多的零售项目开始通过绿色实践打造标杆项目,吸引更多优质品牌,扩大项目影响力,提升资产价值。

2023年下半年,预计西安零售市场仍将迎来近30万平方米的新增供应。其中不乏如主打体育运动等业态的体育之窗,坐落在大唐不夜城景区内的正堂广场等独特形态的优质项目。目前新开项目的优质表现将进一步提升市场情绪,吸引更多国际品牌关注,激发市场新需求,加速消费复苏。

三、写字楼租金指数运行分析

(一)国内写字楼租金指数运行分析

2023年二季度以来,中国宏观经济仍呈现修复态势,但在国际环境复杂严峻,国内结构调整压力较大的情况下,经济修复动能仍显不足,5月主要经济指标增速回落。从三大需求来看,消费平稳恢复,出口、投资增速放缓。从服务业运行情况来看,2023年二季度以来,服务业经济仍处恢复态势,但景气水平回落,2023年4-6月,服务业商务活动指数仍处扩张区间,但连续3个月下降。

在宏观经济恢复基础尚不稳固的情况下,企业对扩大经营的决策趋于谨慎,区域间写字楼市场亦呈现分化态势,部分区域写字楼市场活跃度较一季度有所下滑。价格方面,部分城市新增供应陆续入市,楼宇间竞争加剧,写字楼租金依旧承压,2023年二季度写字楼租金指数监测的全国15个重点城市主要商圈写字楼平均租金环比继续下跌。

1.租金变动:2023年二季度重点城市主要商圈写字楼租金环比下跌0.11%

图:2019年二季度-2023年二季度全国重点城市主要商圈写字楼平均租金及环比变化

数据来源:中国房地产指数系统

根据中国房地产指数系统写字楼租金指数对全国重点城市主要商圈写字楼租赁样本的调查数据,2023年二季度,全国重点城市主要商圈写字楼平均租金为4.73元/平方米/天,环比下跌0.11%,跌幅较2023年一季度收窄0.01个百分点。从不同商圈表现来看,二季度写字楼租金环比上涨的商圈占40.0%,租金环比下跌的商圈占55.0%,5.0%的商圈租金环比持平。

2023年二季度,部分区域写字楼市场活跃度下滑,叠加新增供应入市,重点城市写字楼市场整体仍承压。但值得注意的是,上海、深圳等一季度市场较为活跃的区域在二季度陆续有成交落地,部分业主对下半年市场恢复信心增强,对租金温和上涨亦存在预期。

2.商圈表现:超五成商圈写字楼租金环比下跌,天津小白楼、杭州黄龙等商圈跌幅较大

2023年二季度,一线城市样本中,36.1%的商圈写字楼租金环比上涨,63.9%的商圈写字楼租金环比下跌。二线城市样本中,43.2%的商圈写字楼租金环比上涨,47.7%的商圈写字楼租金环比下跌,9.1%的商圈写字楼租金与上期持平。

整体来看,2023年以来,企业经营仍面临不确定性,承租能力普遍较弱,部分租金较高的核心商圈存在需求外流现象,租金有所下跌;另外,部分楼宇品质欠佳的老城区传统商圈写字楼租金亦继续下跌。但同时,高新技术产业投资增长较快,带动相关商圈写字楼租金上涨;此外,随着消费市场复苏,部分零售贸易、电商直播企业集中的商圈写字楼租金亦有所上涨。

2023年二季度,部分区域写字楼市场活跃度下滑,叠加新增供应入市,重点城市写字楼市场整体仍承压。但值得注意的是,上海、深圳等一季度市场较为活跃的区域在二季度陆续有成交落地,部分业主对下半年市场恢复信心增强,对租金温和上涨亦存在预期。

2.商圈表现:超五成商圈写字楼租金环比下跌,天津小白楼、杭州黄龙等商圈跌幅较大

2023年二季度,一线城市样本中,36.1%的商圈写字楼租金环比上涨,63.9%的商圈写字楼租金环比下跌。二线城市样本中,43.2%的商圈写字楼租金环比上涨,47.7%的商圈写字楼租金环比下跌,9.1%的商圈写字楼租金与上期持平。

整体来看,2023年以来,企业经营仍面临不确定性,承租能力普遍较弱,部分租金较高的核心商圈存在需求外流现象,租金有所下跌;另外,部分楼宇品质欠佳的老城区传统商圈写字楼租金亦继续下跌。但同时,高新技术产业投资增长较快,带动相关商圈写字楼租金上涨;此外,随着消费市场复苏,部分零售贸易、电商直播企业集中的商圈写字楼租金亦有所上涨。

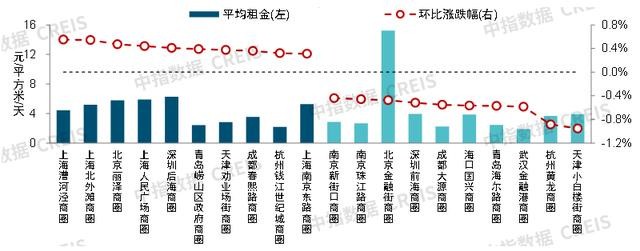

图:2023年二季度写字楼租金环比涨跌幅较大的商圈

数据来源:中国房地产指数系统

2023年二季度,40.0%的样本商圈写字楼租金环比上涨,占比较一季度增加7.5个百分点。具体来看,上海漕河泾、北外滩2个商圈写字楼租金环比涨幅相对较大,均在0.55%左右;北京丽泽、上海人民广场、深圳后海3个商圈环比涨幅在0.4%-0.5%之间;青岛崂山区政府、天津劝业场街、成都春熙路、杭州钱江世纪城等18个商圈环比涨幅在0.1%-0.4%之间;深圳宝安中心区、武汉武广万松园等9个商圈写字楼租金环比涨幅在0.1%以内。

与此同时,55.0%的样本商圈写字楼租金环比下跌,占比较一季度下降8.7个百分点。具体来看,天津小白楼街、杭州黄龙、武金融港、青岛海尔路等7个商圈写字楼租金环比跌幅在0.5%以上,其中天津小白楼街商圈跌幅最大,为0.95%;北金融街、南京珠江路、广州体育中心、青岛五四广场等26个商圈环比跌幅在0.1%(含)-0.5%之间;上海陆家嘴、广北京路、上海中山公园、广州天河北等11个商圈环比跌幅在0.1%以内。海口滨海大道、海口国贸、长沙南湖路、重庆杨家坪4个商圈写字楼租金环比持平。

3.需求表现:金融业、TMT、租赁和商务服务业依旧是写字楼租赁需求主力,租赁案例占比合计超七成

与此同时,55.0%的样本商圈写字楼租金环比下跌,占比较一季度下降8.7个百分点。具体来看,天津小白楼街、杭州黄龙、武金融港、青岛海尔路等7个商圈写字楼租金环比跌幅在0.5%以上,其中天津小白楼街商圈跌幅最大,为0.95%;北金融街、南京珠江路、广州体育中心、青岛五四广场等26个商圈环比跌幅在0.1%(含)-0.5%之间;上海陆家嘴、广北京路、上海中山公园、广州天河北等11个商圈环比跌幅在0.1%以内。海口滨海大道、海口国贸、长沙南湖路、重庆杨家坪4个商圈写字楼租金环比持平。

3.需求表现:金融业、TMT、租赁和商务服务业依旧是写字楼租赁需求主力,租赁案例占比合计超七成

表:2023年一季度重点城市大宗租赁成交案例(部分)

市场监测:https://www.cih-index.com/

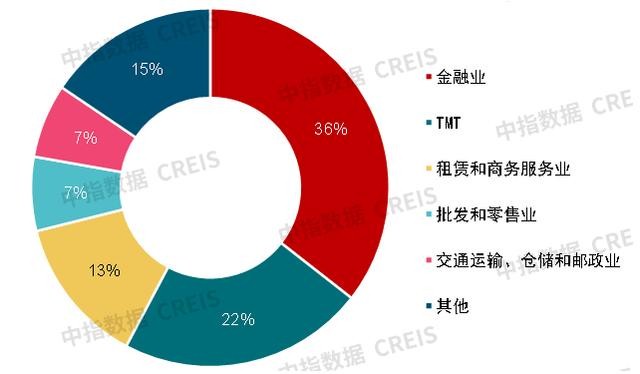

图:2023年一季度重点城市大宗租赁案例租户行业占比

市场监测:https://www.cih-index.com/

2023年一季度,写字楼租金指数重点监测的15个城市共监测到大宗租赁案例45笔,其中,金融业、TMT行业、租赁和商务服务业需求相对较多,合计占比超七成,较2022年四季度提升10个百分点。具体来看,金融业监测到16宗案例,占比36%,较2022年四季度提升15个百分点;TMT行业监测到10宗案例,占比22%,与2022年四季度相同;租赁和商务服务业监测到6宗案例,占比13%,较2022年四季度下降5个百分点。此外,批发和零售业,交通运输、仓储和邮政业各监测到3宗案例,各占7%,其他行业监测案例共计7宗,合计占比15%。

4.趋势展望:下半年,宏观经济恢复或带动重点城市写字楼租赁市场企稳

2023年二季度,宏观经济仍保持恢复态势,但修复动能偏弱,不同企业间经营情况存在分化,企业对于办公空间扩张的决策趋于谨慎,承租能力亦减弱,重点城市写字楼市场仍承压。下半年,若宏观经济继续保持稳步恢复态势,叠加部分优质项目入市对写字楼租赁需求的促进,下半年写字楼市场需求端有望加速复苏,租金走势亦可能逐渐企稳。

(二)西安写字楼租金指数运行分析

2023年上半年,在政府“以投代引”“以商招商”“以商引商”等策略推动下,重大项目接连落地,激发市场活力。同时,西安政府多次通过推进资金政策、项目用人、审批服务等工作打造优质投资环境,新登记各类市场主体增长率持续走高,为稳工业、扩投资、促消费提供长足动力。此外,中国-中亚峰会的召开进一步提升了西安的国际影响力和吸引力,将为西安带来更多投资机会及市场空间。

据统计,2023上半年西安优质写字楼市场迎来2个新项目交付,合计新增办公面积7.4万平方米。其中包括一个位于次级商圈的甲级自持项目南飞鸿乐汇中心A座及位于南二环及小寨片区的乙级散售项目丝路国际金融中心B座。受区位、业权等问题影响,新入市项目去化相对缓慢,但得益于二季度强劲的新增需求,市场空置率延续下行趋势,较去年下半年下降1.2个百分点,至31.1%。租金方面,在小业主持续以价换量的环境下,虽问询量及成交的回暖使得部分优质甲级楼宇业主的租金预期愈发积极,市场平均租金71.7元/月/平米,整体仍处下降通道,上半年降幅为2.2%,二季度降幅环比收窄0.4个百分点。

宏观利好驱使动能更迭。需求层面,科技互联网上半年新增需求仍保持活跃,占比27.0%,持续主导市场新增供应。但值得关注的是,科技互联网细分需求结构发生转变,平台互联网在历经数轮行业调整后再次引领新增需求,占比46.9%。其中,来自新兴领域的需求更为强劲,如非盈利性质及在线职业、素质教育等线上教育机构需求的释放。同时,电商类需求较去年同期显著增长10.2个百分点至12.3%。软件系统开发类企业的新增需求则由云计算、大数据龙头企业的扩租需求主导。其次,房地产及建筑业新租需求占比22.0%,以建筑工程类公司的新设立需求为主。最后金融业占比10.6%,在政府引导基金发展的趋势下,西安也推出西安市城市更新基金、《西安市工业倍增引导基金设立方案》等多项政府引导基金政策,以充分发挥政府投资基金的引导效应和撬动作用。在此带动下,上半年西安各类基金公司的新设立需求较去年同期增加1.8个百分点。

此外,在西安政府“全领域”发力提升城市营商环境综合品质的影响下,龙头项目持续进驻、新登记各类市场主体增长率持续走高。截至2023年4月中旬,西安全市新登记各类市场主体同比增长41.67%,其中,私营企业同比增长92.61%。市场主体的大幅增长拉动新设立需求的增加。上半年新设立需求占比34.5%,在此超过升级需求,成为市场主要成交类型。同时,新设立公司中超过52.7%为非本地企业。随着市场活力进一步提升,或将吸引更多外埠中资企业在西安设立分部或办事机构。

成本为纲刺激甲级楼宇间流动频繁。基于疫情管控政策的调整,2023年已然是企业经营和房地产规划的转变时点。据CBRE发布的《2023年中国办公楼租户调查》显示,相较于疫情三年,未来三年有扩张计划的企业占比有所提升,适度增长(10%-30%)成为大部分计划扩张企业的选择。近八成受访企业表示未来三年房地产租金支出的增速将不高于整体运营成本的增速。对成本结构健康的关注推动换租需求攀高。上半年,甲级楼宇间迁移需求较去年下半年增加1.7倍,且多为同区域降租流动。

展望2023年下半年,仍将迎来41.8万平方米的新增供应,超过86%为甲级楼宇,且近70%均来自核心片区。但在租赁策略及建设进程等因素影响下,整体的新增供应中仍有约57.3%的面积可能出现延迟交付。与此同时,经济活动活跃度的增加将吸引更多金融、专业服务类企业的设立,衍生潜在办公需求。

四、担保公司开展“租金贷”担保业务的启发与建议

众所周知,我国的小微企业在经济发展过程中起着举足轻重的作用,他们为社会提供了80%的就业岗位、70%左右的专利发明权、60%以上的GDP,以及50%以上的税收等,但同时他们也是抗风险能力最弱、缺乏发展所需资金和融资渠道的群体。据统计,他们的平均生命周期仅2.4年。面对如此不稳定的群体,租金贷担保业务的开展需要注意以下几个方面:

(一)鉴于承租方的不稳定性,担保公司不能仅从小微企业自身角度给予授信。我们应重点审核商业地产的权属关系及抵质押情况,以商业地产的业主方或运营商为授信主体,以其享有的“使用权”及“运营能力”作为防范风险的重要措施。

(二)“租金贷”担保业务应考虑商业地产所在区域发展及商业地产主体自身经济价值。商业化“租金贷”担保业务应基于商业地产的经济价值及所在区域未来发展趋势来筛选客户,故对各区域主要传统的商业街区及商圈应作为主要的业务拓展领域。同时在考虑了运营企业的管理能力后给予的综合授信方案,作为金融工具服务于商业运营主体招商引资,从而通过解决小微企业租金占用,来服务整个商业主体。

(三)“租金贷”担保业务应做到整体控制风险。该业务风险控制主要通过两个方面:一方面通过控制商业地产所有主体或运营主体的风险来控制借款主体的风险;另外一个方面应通过政策分散风险。筛选符合政策性支持的小微企业为用信主体,担保公司通过担保体系备案分担相关风险。综合上述两个方面的风险控制措施,可将“租金贷”风险控制在可化解范围内。使其即便是“流水的租户”也有“铁打的资产收益”作为保障。

4.趋势展望:下半年,宏观经济恢复或带动重点城市写字楼租赁市场企稳

2023年二季度,宏观经济仍保持恢复态势,但修复动能偏弱,不同企业间经营情况存在分化,企业对于办公空间扩张的决策趋于谨慎,承租能力亦减弱,重点城市写字楼市场仍承压。下半年,若宏观经济继续保持稳步恢复态势,叠加部分优质项目入市对写字楼租赁需求的促进,下半年写字楼市场需求端有望加速复苏,租金走势亦可能逐渐企稳。

(二)西安写字楼租金指数运行分析

2023年上半年,在政府“以投代引”“以商招商”“以商引商”等策略推动下,重大项目接连落地,激发市场活力。同时,西安政府多次通过推进资金政策、项目用人、审批服务等工作打造优质投资环境,新登记各类市场主体增长率持续走高,为稳工业、扩投资、促消费提供长足动力。此外,中国-中亚峰会的召开进一步提升了西安的国际影响力和吸引力,将为西安带来更多投资机会及市场空间。

据统计,2023上半年西安优质写字楼市场迎来2个新项目交付,合计新增办公面积7.4万平方米。其中包括一个位于次级商圈的甲级自持项目南飞鸿乐汇中心A座及位于南二环及小寨片区的乙级散售项目丝路国际金融中心B座。受区位、业权等问题影响,新入市项目去化相对缓慢,但得益于二季度强劲的新增需求,市场空置率延续下行趋势,较去年下半年下降1.2个百分点,至31.1%。租金方面,在小业主持续以价换量的环境下,虽问询量及成交的回暖使得部分优质甲级楼宇业主的租金预期愈发积极,市场平均租金71.7元/月/平米,整体仍处下降通道,上半年降幅为2.2%,二季度降幅环比收窄0.4个百分点。

宏观利好驱使动能更迭。需求层面,科技互联网上半年新增需求仍保持活跃,占比27.0%,持续主导市场新增供应。但值得关注的是,科技互联网细分需求结构发生转变,平台互联网在历经数轮行业调整后再次引领新增需求,占比46.9%。其中,来自新兴领域的需求更为强劲,如非盈利性质及在线职业、素质教育等线上教育机构需求的释放。同时,电商类需求较去年同期显著增长10.2个百分点至12.3%。软件系统开发类企业的新增需求则由云计算、大数据龙头企业的扩租需求主导。其次,房地产及建筑业新租需求占比22.0%,以建筑工程类公司的新设立需求为主。最后金融业占比10.6%,在政府引导基金发展的趋势下,西安也推出西安市城市更新基金、《西安市工业倍增引导基金设立方案》等多项政府引导基金政策,以充分发挥政府投资基金的引导效应和撬动作用。在此带动下,上半年西安各类基金公司的新设立需求较去年同期增加1.8个百分点。

此外,在西安政府“全领域”发力提升城市营商环境综合品质的影响下,龙头项目持续进驻、新登记各类市场主体增长率持续走高。截至2023年4月中旬,西安全市新登记各类市场主体同比增长41.67%,其中,私营企业同比增长92.61%。市场主体的大幅增长拉动新设立需求的增加。上半年新设立需求占比34.5%,在此超过升级需求,成为市场主要成交类型。同时,新设立公司中超过52.7%为非本地企业。随着市场活力进一步提升,或将吸引更多外埠中资企业在西安设立分部或办事机构。

成本为纲刺激甲级楼宇间流动频繁。基于疫情管控政策的调整,2023年已然是企业经营和房地产规划的转变时点。据CBRE发布的《2023年中国办公楼租户调查》显示,相较于疫情三年,未来三年有扩张计划的企业占比有所提升,适度增长(10%-30%)成为大部分计划扩张企业的选择。近八成受访企业表示未来三年房地产租金支出的增速将不高于整体运营成本的增速。对成本结构健康的关注推动换租需求攀高。上半年,甲级楼宇间迁移需求较去年下半年增加1.7倍,且多为同区域降租流动。

展望2023年下半年,仍将迎来41.8万平方米的新增供应,超过86%为甲级楼宇,且近70%均来自核心片区。但在租赁策略及建设进程等因素影响下,整体的新增供应中仍有约57.3%的面积可能出现延迟交付。与此同时,经济活动活跃度的增加将吸引更多金融、专业服务类企业的设立,衍生潜在办公需求。

四、担保公司开展“租金贷”担保业务的启发与建议

众所周知,我国的小微企业在经济发展过程中起着举足轻重的作用,他们为社会提供了80%的就业岗位、70%左右的专利发明权、60%以上的GDP,以及50%以上的税收等,但同时他们也是抗风险能力最弱、缺乏发展所需资金和融资渠道的群体。据统计,他们的平均生命周期仅2.4年。面对如此不稳定的群体,租金贷担保业务的开展需要注意以下几个方面:

(一)鉴于承租方的不稳定性,担保公司不能仅从小微企业自身角度给予授信。我们应重点审核商业地产的权属关系及抵质押情况,以商业地产的业主方或运营商为授信主体,以其享有的“使用权”及“运营能力”作为防范风险的重要措施。

(二)“租金贷”担保业务应考虑商业地产所在区域发展及商业地产主体自身经济价值。商业化“租金贷”担保业务应基于商业地产的经济价值及所在区域未来发展趋势来筛选客户,故对各区域主要传统的商业街区及商圈应作为主要的业务拓展领域。同时在考虑了运营企业的管理能力后给予的综合授信方案,作为金融工具服务于商业运营主体招商引资,从而通过解决小微企业租金占用,来服务整个商业主体。

(三)“租金贷”担保业务应做到整体控制风险。该业务风险控制主要通过两个方面:一方面通过控制商业地产所有主体或运营主体的风险来控制借款主体的风险;另外一个方面应通过政策分散风险。筛选符合政策性支持的小微企业为用信主体,担保公司通过担保体系备案分担相关风险。综合上述两个方面的风险控制措施,可将“租金贷”风险控制在可化解范围内。使其即便是“流水的租户”也有“铁打的资产收益”作为保障。

(四)结合全国商业地产租金及需求走势鼓励对商铺类商业地产开展“租金贷”担保业务。通过对国内、西安市主要商铺类地产数据分析,可以看出,商场类、主要街区商铺租金均已企稳,西安地区范围内虽然整体租金出现下滑,但地方性连锁餐饮、国产美妆、运动、新能源车品牌扩张势头迅猛。再结合区域商圈活跃程度和商业地产主体自身的经济价值,可对主要商圈的重点商业综合体、商铺项目开展商业化担保业务。

(五)充分发挥浐灞担保公司的区域特色和使命。西安浐灞融资担保有限公司作为浐灞管委会下的政策性担保公司,有扶持区内小微企业、协同区内招商引资两方面的作用。担保公司推出“租金贷”担保业务可有效缓解小微企业及新入区企业因租金而导致的阶段性资金占用问题,同时,也为小微企业及新入区企业提供良好的区内服务体验。

(六)开展区内“租金贷”担保业务,主要以服务招商引资及扶持区域民营经济发展为宗旨。鉴于浐灞生态区内相对缺少商业活动较为集中的区域,可根据现有的商业综合体、写字楼等商业地产项目,结合区内招商引资政策积极开展该业务。可根据调研走访情况精准施策,制定符合区内特色的授信制度及方案,真正将区内政策传递给民营经济主体。

担保公司根据国内市场的变化判断商业地产类租金的走势,根据西安市场的情况来判断业务开展的具体方向。在充分了解市场环境的情况下,适度开展商业化租金贷担保业务。联合区内业主企业及商业地产运营单位,通过“租金贷”的方式为入驻生态区的小微企业提供优质办公环境,同时解决其办公场所租金交付的问题,最终为生态区经济发展注入新的活力、贡献一份力量。

未来西安浐灞融资担保有限公司还将深入了解各行业动态,结合全国、西安市、浐灞生态区内商业环境,研究、制定切实可行的、多品类的担保产品,为区内经济及自身发展助力。

未来西安浐灞融资担保有限公司还将深入了解各行业动态,结合全国、西安市、浐灞生态区内商业环境,研究、制定切实可行的、多品类的担保产品,为区内经济及自身发展助力。